SBI NPS Scheme | महागाईत नोकरी करत असताना दैनंदिन सर्व प्रकारचे खर्च आणि गरजा भागविणे तसे काहीसे शक्य आहे. पण खरे आव्हान निवृत्तीनंतर सुरू होते आणि त्यावेळी प्रचंड महागाईने महिन्याचे खर्च देखील लाखात जातील यातही वाद नाही. तसेच आता AI आणि ऑटोमेशनच्या जगात नोकरी केव्हा जाईल याची शाश्वती देता येणार नाही. त्यामुळे निवृत्तीनंतरचे जीवन तणावाचं आयुष्य अधिक अवघड आणि आपल्याकडे पैसाही नसल्यास अनेक आर्थिक समस्या उद्भवू शकतात. त्यासाठी आत्ताच जागृत राहणे महत्वाचे आहे. (SBI NPS Calculator)

त्यामुळे जेव्हा जेव्हा आपण आपली नोकरी किंवा नोकरी सुरू करतो तेव्हा त्यासोबत निवृत्तीचे नियोजन सुरू करा. जर तुम्ही रिटायरमेंट प्लॅनिंगचा विचार करत असाल, विशेषत: जेव्हा तुम्ही खाजगी नोकरीत असाल तर नॅशनल पेन्शन सिस्टीम हा एक चांगला पर्याय ठरू शकतो. कारण त्यातून तुम्ही मोठा रिटायरमेंट फंड तयार करू शकता. यासोबतच तुम्हाला मासिक पेन्शनही मिळू शकते.

दरमहा 2 लाख रुपये पेन्शन

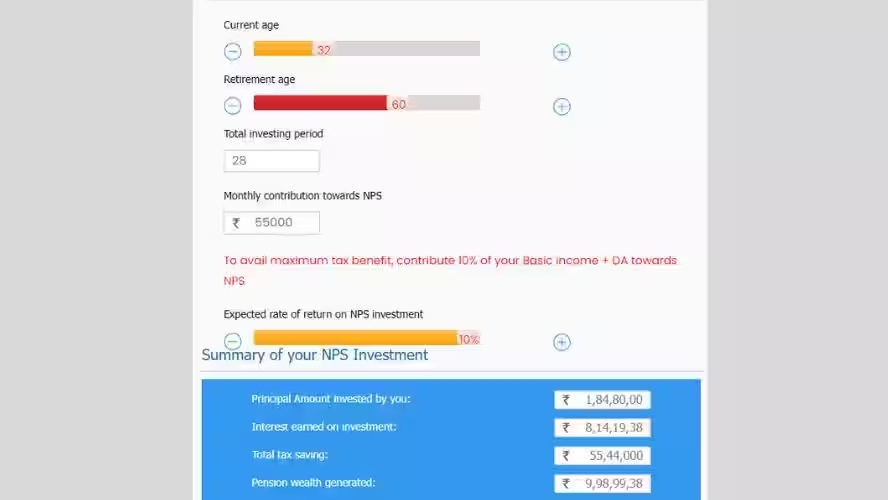

जर तुम्ही वयाच्या 60 व्या वर्षी निवृत्त होण्याचा विचार करत असाल आणि त्यानंतर तुम्हाला दरमहा 2 लाख रुपये पेन्शन मिळायला हवी, जेणेकरून जीवनावश्यक आणि दैनंदिन खर्च चालवण्यात कोणालाही त्रास होणार नाही. एनपीएस कॅल्क्युलेटरच्या (SBI NPS Calculator) मदतीने एसबीआय पेन्शन फंड समजून घ्या. समजा तुमचे वय ३२ वर्षे आहे आणि तुम्हाला ६० व्या वर्षी निवृत्त व्हायचे आहे. अशा प्रकारे, आपल्याला अंदाजित सेवानिवृत्ती नियोजनासाठी एकूण 28 वर्षांचा गुंतवणूक कालावधी मिळेल. गणित समजून घ्या.

* एनपीएसमधील मासिक गुंतवणूक : ५५,००० रुपये

* २८ वर्षांतील एकूण योगदान : १.८५ कोटी रुपये

* गुंतवणुकीवरील अंदाजित परतावा : १० टक्के

* मॅच्युरिटीवरील एकूण रक्कम : ९.९९ कोटी रुपये

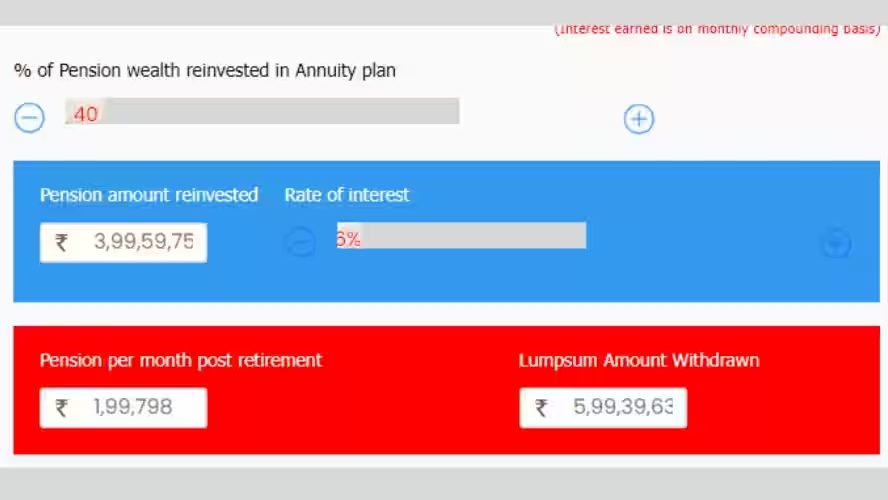

* वार्षिक खरेदी : ४० टक्के (३.९९ कोटी रुपये)

* अनुमानित वार्षिकी दर: 6%

* 60 व्या वर्षापासून पेंशन: ₹1,99,798 महीने

एकरकमी 5.99 कोटी रुपये दिले जातील

जर तुम्ही एनपीएसमध्ये ४० टक्के अॅन्युइटी घेतली (किमान एवढी ठेवणे आवश्यक आहे) आणि वार्षिक ६ टक्के वार्षिक असेल तर निवृत्तीनंतर तुम्हाला एकरकमी ५.९९ कोटी रुपये मिळतील आणि ३.९९ कोटी वार्षिकी होईल. आता या वार्षिकी रकमेतून तुम्हाला दरमहा सुमारे 2 लाख रुपये पेन्शन मिळणार आहे. अॅन्युइटीची रक्कम जितकी जास्त असेल तितकी जास्त पेन्शन मिळेल. पीएफआरडीए नोंदणीकृत पेन्शन फंड व्यवस्थापकांना जमा केलेली रक्कम एनपीएसमध्ये गुंतविण्याची जबाबदारी दिली जाते. ते तुमची गुंतवणूक इक्विटी, सरकारी सिक्युरिटीज आणि नॉन गव्हर्नमेंट सिक्युरिटीज तसेच फिक्स्ड इन्कम इन्स्ट्रुमेंट्समध्ये करतात.

40% अॅन्युइटी आवश्यक, टॅक्स लाभ

वार्षिकी हा तुमचा आणि विमा कंपनीचा करार आहे. या करारानुसार नॅशनल पेन्शन सिस्टीममध्ये (एनपीएस) किमान ४० टक्के रकमेची वार्षिकी खरेदी करणे आवश्यक आहे. ही रक्कम जितकी जास्त तितकी पेन्शनची रक्कम जास्त असते. अॅन्युइटीअंतर्गत गुंतवलेली रक्कम निवृत्तीनंतर पेन्शन म्हणून उपलब्ध असून एनपीएसची उर्वरित रक्कम एकरकमी काढता येते. प्राप्तिकर कायद्याच्या कलम ८०सीसीडी (१ बी) अंतर्गत ५०,००० रुपयांपर्यंतच्या गुंतवणुकीला अतिरिक्त कर वजावटीपासून सूट देण्यात आली आहे. जर तुम्ही सेक्शन 80 सी मध्ये 1.5 लाख रुपयांपर्यंतची मर्यादा पूर्ण केली असेल तर तुम्ही या एक्स्ट्रा टॅक्स बेनिफिटचा फायदा घेऊ शकता.

महत्वाचं : तुम्हाला हा लेख/बातमी आवडली असेल तर नक्की शेअर करा आणि महाराष्ट्रनामाला फॉलो करा. तसेच शेअर बाजारातील गुंतवणुकीसंदर्भात तज्ज्ञांनी दिलेल्या सल्ल्याशी आमचा काहीही संबंध नाही. शेअर मार्केटमध्ये गुंतवणूक करण्यापूर्वी तुमच्या आर्थिक सल्लागाराचा सल्ला नक्की घ्या. शेअर खरेदी/विक्री हा बाजार तज्ज्ञांचा सल्ला आहे. म्युच्युअल फंड आणि शेअर बाजारातील गुंतवणूक ही जोखमींवर आधारित असते. त्यामुळे कोणत्याही आर्थिक नुकसानीस महाराष्ट्रनामा डॉट कॉम जबाबदार राहणार नाही.