CRISIL Report | क्रिसिलच्या अहवालात देशाची आर्थिक स्थिती बिघडण्याचा इशारा | 6 मोठी कारणे जाणून घ्या

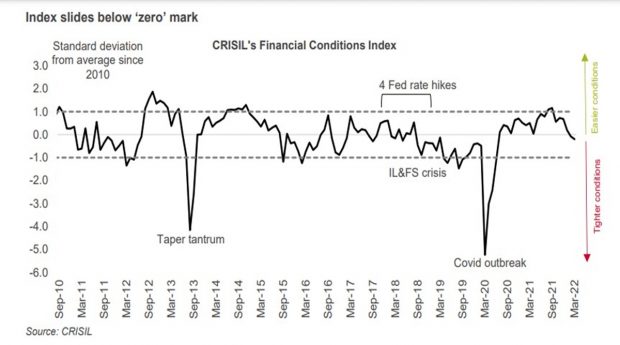

CRISIL Report | येत्या काही महिन्यांत देशाची आर्थिक स्थिती आणखी बिघडण्याची शक्यता आहे. क्रिसिल रिसर्चने आज जारी केलेल्या अहवालात हा इशारा देण्यात आला आहे. देश आणि जगाच्या आर्थिक परिस्थितीवर नजर ठेवणाऱ्या या एजन्सीच्या अहवालात दिलेल्या या इशाऱ्याचा आधार म्हणजे क्रिसिलचा आर्थिक परिस्थिती निर्देशांक (FCI), जो मार्च 2022 मध्ये शून्याच्या खाली गेला होता.

The economic condition of the country is expected to worsen during the coming few months. This warning has been given in the report released today by Crisil Research :

रिसर्च एजन्सीच्या मते, निर्देशांकातील ही घसरण देशाची आर्थिक स्थिती कमकुवत झाल्याचे संकेत देत आहे. एजन्सीचा हा निर्देशांक इक्विटी, कर्ज, पैसा आणि परकीय चलन बाजार यासारख्या 15 महत्त्वाच्या निर्देशकांना एकत्र करून तयार केला जातो, जो दर महिन्याला देशाच्या आर्थिक स्थितीची तपशीलवार ब्लू प्रिंट देतो.

अर्थव्यवस्थेची स्थिती का बिघडत आहे :

क्रिसिलचा आर्थिक परिस्थिती निर्देशांक (FCI) शून्याच्या खाली आल्याचा अर्थ असा आहे की देशाची आर्थिक परिस्थिती सरासरीपेक्षा वाईट आहे. आज जारी केलेल्या अहवालात, CRISIL ने निर्देशांक शून्याच्या खाली जाण्याची म्हणजे नकारात्मक क्षेत्राची 6 मुख्य कारणे सूचीबद्ध केली आहेत:

1. परदेशी पोर्टफोलिओ गुंतवणूक (FPI) देशाबाहेर

देशाबाहेरील विदेशी पोर्टफोलिओ गुंतवणुकीचा (FPI) निव्वळ प्रवाह मार्चमध्ये $6.6 अब्ज होता, जो फेब्रुवारीमध्ये $5.1 अब्ज होता. या कालावधीत, कर्ज बाजारातून $ 0.7 अब्ज डॉलरचा बहिर्वाह होता, परंतु इक्विटी बाजारातून $ 5.4 अब्ज इतकी मोठी रक्कम देशाबाहेर गेली. मार्चमध्ये कच्च्या तेलाच्या किमती २०.७ टक्क्यांनी वाढून ११५.६ डॉलर प्रति बॅरलवर पोहोचल्या. भारताची आर्थिक स्थिती बिघडवण्यात त्याचा मोठा वाटा आहे.

2. रुपयाचे अवमूल्यन :(Rupee Depreciation)

एफपीआयच्या वाढत्या बाह्य प्रवाहामुळे रुपयावर दबाव निर्माण झाला, त्यामुळे मार्च महिन्यात डॉलरच्या तुलनेत रुपयाची किंमत सुमारे 1.7 टक्क्यांनी घसरली. याआधी फेब्रुवारीमध्ये रुपया 0.8 टक्क्यांनी घसरला होता. तेलाच्या गगनाला भिडलेल्या किमती आणि वाढती व्यापार तूट यामुळे रुपयावरही प्रचंड दबाव आहे. परकीय चलन बाजारात वेळोवेळी भारतीय रिझव्र्ह बँकेने केलेल्या हस्तक्षेपामुळे रुपयाची मोठी घसरण होण्यापासून काहीसा बचाव झाला असताना ही स्थिती आहे.

3. शेअर बाजारात घसरण :

देशाच्या शेअर बाजारावरील बिघडलेली आंतरराष्ट्रीय परिस्थिती आणि मार्चमध्ये एफपीआयने देशातून मोठ्या प्रमाणावर पैसे काढून घेतल्याचा वाईट परिणाम झाला आहे. महिनाभरात सेन्सेक्स २.२ टक्क्यांनी घसरला. निफ्टी इंडिया व्होलॅटिलिटी इंडेक्स (निफ्टी इंडिया व्हीआयएक्स) देखील मार्चमध्ये 25.1 पर्यंत वाढला, फेब्रुवारीमध्ये 22.1 होता. या निर्देशांकाची दीर्घकालीन सामान्य पातळी 20 च्या आसपास आहे जी बाजारातील अस्थिरता दर्शवते.

4. G-Sec च्या उत्पन्नात वाढ :

सरकारी सिक्युरिटीज (G-Sec) च्या उत्पन्नात सर्वांगीण वाढ झाली आहे. हे घडण्याची मुख्य कारणे म्हणजे कच्च्या तेलाच्या किमतीत वाढ, यूएस फेडच्या दरात वाढ आणि ट्रेझरी उत्पन्न आणि मोठ्या प्रमाणावर FPI देशातून बाहेर पडणे. 10-वर्षीय G-sec दर मार्चमध्ये 7 आधार अंकांनी वाढून सरासरी 6.83 टक्क्यांवर पोहोचले, जून 2019 नंतरची सर्वोच्च पातळी.

5. तरलतेचे (लिक्विडीटी) प्राथमिक नुकसान :

प्रणालीतील तरलता अजूनही जास्त आहे, परंतु फेब्रुवारीच्या तुलनेत मार्चमध्ये ती कमी झाली आहे. मार्चमध्ये रिझर्व्ह बँकेने तरलता समायोजन सुविधा (LAF) अंतर्गत दररोज सरासरी 6.42 लाख कोटी रुपये एब्जॉर्ब केले, यावरून हे देखील सूचित होते की फेब्रुवारीमध्ये सरासरी 6.88 लाख कोटी रुपये होते. तरलतेतील ही कमतरता RBI चे VRRR ऑपरेशन, चलनात चलनाचे प्रमाण वाढणे आणि बँक पत वाढ यासारख्या अंतर्गत कारणांमुळे आली आहे. याशिवाय, FPI बाहेरचा प्रवाह आणि रिझर्व्ह बँकेकडून विदेशी चलन बाजारात डॉलरची विक्री यासारखे बाह्य घटकही यासाठी जबाबदार आहेत.

6. मनी मार्केट रेटमध्ये वाढ :

अहवालानुसार, देशातील अतिरिक्त तरलता कमी झाल्यामुळे मुद्रा बाजाराचे दर हळूहळू वाढत आहेत. जरी ते अद्याप कोरोना महामारीपूर्वीच्या तुलनेत कमी आहेत. पण मार्चमध्ये, कॉल मनी रेट सरासरी 3 बेस पॉइंट्सने वाढून 3.30 टक्क्यांवर पोहोचला, तर 91-दिवसांच्या ट्रेझरी बिलांचा दर 2 बेस पॉइंट्सने वाढून 3.78% झाला. 6 महिन्यांसाठी व्यावसायिक पेपर्सचा दर 4 आधार अंकांनी वाढून 4.84 टक्के झाला आहे.

आता पुढे काय होणार :

क्रिसिलच्या अहवालानुसार, ही 6 कारणे देशाच्या आर्थिक स्थितीसाठी मोठे आव्हान राहिले आहेत. अहवालानुसार, बाह्य आर्थिक धक्के आणि देशांतर्गत अर्थव्यवस्थेच्या कमकुवतपणाचा एकत्रित दुष्परिणाम येत्या काही दिवसांत भारतीय बाजारातून भांडवलाचा प्रवाह अधिक तीव्र करू शकतो. असे झाले तर येत्या काही महिन्यांत देशाची आर्थिक स्थिती अधिक आव्हानात्मक होऊ शकते. देशाच्या जीडीपी ते चलनवाढ आणि चालू खात्यातील तूट यासारख्या सर्व महत्त्वाच्या आकडेवारीवर या परिस्थितीचा परिणाम दिसून येतो. याशिवाय रुपयाच्या किमती आणि वित्तीय तुटीवर त्याचा वाईट परिणाम होण्याची शक्यता नाकारता येत नाही.

व्याजदरात 50 ते 75 बेसिस पॉइंट्सची वाढ होऊ शकते :

या अहवालात म्हटले आहे की, व्याजदर कमी ठेवण्यासाठी रिझर्व्ह बँक ऑफ इंडियाचे अनुकूल धोरण आतापर्यंत देशांतर्गत अर्थव्यवस्थेसाठी मोठी उशी म्हणून काम करत आहे. मात्र आता वाढती महागाई आणि आंतरराष्ट्रीय कारणांच्या दबावाखाली आरबीआयलाही आपले धोरण बदलावे लागणार आहे. या परिस्थितीत, रिझर्व्ह बँक या आर्थिक वर्षात धोरणात्मक व्याजदरात 50 ते 75 बेसिस पॉइंट्सने वाढ करू शकते. याचा परिणाम बाजारातील दरांवरही होईल, ज्यामुळे आर्थिक परिस्थिती अधिक कठीण होईल. बँकांनी आधीच त्यांचा MCLR वाढवायला सुरुवात केली आहे, हे व्याजदर वाढीच्या नव्या युगाच्या सुरुवातीचे लक्षण मानले जाऊ शकते.

महत्वाचं: तुम्हाला हा लेख/बातमी आवडली असेल तर नक्की शेअर करा आणि अशा प्रकारचे लेख/बातमी भविष्यात वाचण्यास आवडतील तर कृपया खालील ‘फॉलो (Follow) ‘ बटणवर न विसरता क्लिक करून महाराष्ट्रनामाला फॉलो कडून बातमी शेअर करा. तसेच शेअर बाजारातील गुंतवणुकीसंदर्भात तज्ज्ञांनी दिलेल्या सल्ल्याशी आमचा काहीही संबंध नाही. शेअर मार्केटमध्ये गुंतवणूक करण्यापूर्वी तुमच्या आर्थिक सल्लागाराचा सल्ला नक्की घ्या. शेअर खरेदी/विक्री हा बाजार तज्ज्ञांचा सल्ला आहे. म्युच्युअल फंड आणि शेअर बाजारातील गुंतवणूक ही जोखमींवर आधारित असते. त्यामुळे कोणत्याही आर्थिक नुकसानीस महाराष्ट्रनामा डॉट कॉम जबाबदार राहणार नाही.

News Title: CRISIL Report Financial Conditions Index India check details 19 April 2022.

संबंधित बातम्या

व्हिडिओ

-

VIDEO | सोमैयांच्या भंपक आरोपांचा इतिहास | ५'वी दिवाळी आली तरी अजित पवार-तटकरे बाहेरच

VIDEO | सोमैयांच्या भंपक आरोपांचा इतिहास | ५'वी दिवाळी आली तरी अजित पवार-तटकरे बाहेरच

-

VIDEO | अमेरिकेत बायडन तर महाराष्ट्रात पवार यांची पावसातील सभा | पहा..

VIDEO | अमेरिकेत बायडन तर महाराष्ट्रात पवार यांची पावसातील सभा | पहा..

-

VIDEO | जलयुक्त शिवार योजना | फडणवीसांची फिरवाफिरवी | राज ठाकरेंकडून वास्तव

VIDEO | जलयुक्त शिवार योजना | फडणवीसांची फिरवाफिरवी | राज ठाकरेंकडून वास्तव

-

पेट्रोल डिझेलचे भाव गगनाला भिडले तरी मोदी गप्प?

पेट्रोल डिझेलचे भाव गगनाला भिडले तरी मोदी गप्प?

-

कोरोना रुग्णांच्या आरोग्य सेवांवरून राज्य सरकार गोधळलंय

कोरोना रुग्णांच्या आरोग्य सेवांवरून राज्य सरकार गोधळलंय

-

महाराष्ट्रनामा कोरोना डॅशबोर्ड

महाराष्ट्रनामा कोरोना डॅशबोर्ड

-

महाराष्ट्र...कोरोना रुग्ण...बेड्स...राज्य सरकारचं वास्तव उघड

महाराष्ट्र...कोरोना रुग्ण...बेड्स...राज्य सरकारचं वास्तव उघड

-

सोनू सूद लॉकडाउन दरम्यानचा खरंच देव आहे? जाणून घ्या सत्य

सोनू सूद लॉकडाउन दरम्यानचा खरंच देव आहे? जाणून घ्या सत्य

-

सरकारने पोलिसांवरील उपचारासाठी मरोळ PTS ताब्यात घ्यावं

सरकारने पोलिसांवरील उपचारासाठी मरोळ PTS ताब्यात घ्यावं

राहुन गेलेल्या बातम्या

-

Old Vs New Tax Regime | पगारदारांनो! जुन्या टॅक्स प्रणालीतून नव्या टॅक्स प्रणालीकडे कोणी जावे? डिक्लेरेशन पूर्वीच समजून घ्या

Old Vs New Tax Regime | पगारदारांनो! जुन्या टॅक्स प्रणालीतून नव्या टॅक्स प्रणालीकडे कोणी जावे? डिक्लेरेशन पूर्वीच समजून घ्या

-

Bank Account Alert | महाराष्ट्रातील या बँकेत तुमचं खातं आहे? आता पैसे काढू शकणार नाही, RBI ने बंदी घातली

Bank Account Alert | महाराष्ट्रातील या बँकेत तुमचं खातं आहे? आता पैसे काढू शकणार नाही, RBI ने बंदी घातली

-

Stocks To Buy | गुंतवणुकीसाठी टॉप 5 शेअर्स सेव्ह करा, अल्पावधीत 43 टक्क्यांपर्यंत परतावा मिळेल

Stocks To Buy | गुंतवणुकीसाठी टॉप 5 शेअर्स सेव्ह करा, अल्पावधीत 43 टक्क्यांपर्यंत परतावा मिळेल

-

Numerology Horoscope | 26 एप्रिल 2024 | तुमची जन्म तारीख किती? अंकज्योतिष शास्त्र सांगेल तुमचा शुक्रवारचा दिवस कसा असेल

Numerology Horoscope | 26 एप्रिल 2024 | तुमची जन्म तारीख किती? अंकज्योतिष शास्त्र सांगेल तुमचा शुक्रवारचा दिवस कसा असेल

-

Man Industries Share Price | मालामाल करणारा शेअर! एका वर्षात 350 टक्के परतावा, पुढेही जोरदार कमाई होईल

Man Industries Share Price | मालामाल करणारा शेअर! एका वर्षात 350 टक्के परतावा, पुढेही जोरदार कमाई होईल

-

Penny Stocks | गरिबांना सुद्धा खरेदीला परवडतील हे 10 पेनी शेअर्स, अप्पर सर्किट हीट गतीने पैसा वाढतोय

Penny Stocks | गरिबांना सुद्धा खरेदीला परवडतील हे 10 पेनी शेअर्स, अप्पर सर्किट हीट गतीने पैसा वाढतोय

-

Bonus Shares | फ्री शेअर्स मिळवा! मल्टिबॅगर शेअरवर मिळतील फ्री बोनस शेअर्स, 1 वर्षात 462 टक्के परतावा दिला

Bonus Shares | फ्री शेअर्स मिळवा! मल्टिबॅगर शेअरवर मिळतील फ्री बोनस शेअर्स, 1 वर्षात 462 टक्के परतावा दिला

-

Numerology Horoscope | 24 एप्रिल 2024 | तुमची जन्म तारीख किती? अंकज्योतिष शास्त्र सांगेल तुमचा बुधवारचा दिवस कसा असेल

Numerology Horoscope | 24 एप्रिल 2024 | तुमची जन्म तारीख किती? अंकज्योतिष शास्त्र सांगेल तुमचा बुधवारचा दिवस कसा असेल

-

Amara Raja Share Price | मार्ग श्रीमंतीचा! हा शेअर खरेदी करा, अवघ्या 5 दिवसात दिला 33 टक्के परतावा

Amara Raja Share Price | मार्ग श्रीमंतीचा! हा शेअर खरेदी करा, अवघ्या 5 दिवसात दिला 33 टक्के परतावा

-

Penny Stocks | 10 पेनी शेअर्स जे अवघ्या 1 रुपया ते 9 रुपयांमध्ये खरेदी करू शकता, संयमातून श्रीमंत होऊ शकता

Penny Stocks | 10 पेनी शेअर्स जे अवघ्या 1 रुपया ते 9 रुपयांमध्ये खरेदी करू शकता, संयमातून श्रीमंत होऊ शकता